奉行クラウドや奉行11、10シリーズ、奉行Jシリーズは

インボイス制度に対応!

安心してご利用いただけます!

目次

インボイス対応の必要要件

インボイス制度により、発行(売り手)側、受領(買い手)側双方に下記のような必要要件への対応が求められます。

発行(売り手)側

下記を準備し、制度要件に対応した適格請求書(インボイス)を発行することが必要となります。

受領(買い手)側

仕入税額控除を受けるために、受領した適格請求書の保存や区分経理を行う必要となります。

奉行シリーズの対応製品と対応範囲・IT導入補助金対象について

奉行シリーズは、インボイス制度・電子インボイスに関して2023年1月頃から順次対応予定です。

また、2022年4月からのIT導入補助金制度対象製品となります。補助金を活用した早期対策をご検討ください。

奉行製品別の対応早見表

|

インボイス制度

発行側 |

電子インボイス

発行側 |

インボイス制度

受領側 |

電子インボイス

受領側 |

| 奉行クラウド |

| 奉行クラウド販売管理DX Suite |

○ |

○ |

○ |

○※1 |

| 請求管理電子化クラウド |

○ |

○ |

|

|

| 商蔵奉行クラウド |

○ |

|

○ |

○※1 |

| 商奉行クラウド |

○ |

|

|

|

| 蔵奉行クラウド |

|

|

○ |

○※1 |

| 債権奉行クラウド |

○※Sシステム |

|

|

|

| 債務奉行クラウド |

|

|

○ |

○※1 |

| 奉行クラウド経理DX Suite |

|

|

○ |

○ |

| 勘定奉行クラウド |

|

|

○ |

○ |

| 勘定奉行クラウド[個別原価管理編] |

|

|

○ |

○ |

| 勘定奉行クラウド[建設業編] |

|

|

○ |

○ |

| 固定資産奉行クラウド |

|

|

○ |

|

| 奉行11シリーズ |

| 商蔵奉行11 |

○ |

|

○ |

○ |

| 商奉行11 |

○ |

|

○ |

○※2 |

| 蔵奉行11 |

|

|

○ |

○※2 |

| 勘定奉行11 |

|

|

○ |

○※2 |

| 勘定奉行11[個別原価管理編] |

|

|

○ |

○※2 |

| 勘定奉行11[建設業編] |

|

|

○ |

○※1 |

| 固定資産奉行11 |

|

|

○ |

|

| 債権管理 Proオプション for 奉行V ERP11 |

○ |

|

|

|

| 債務管理 Proオプション for 奉行V ERP11 |

|

|

○ |

|

| 債権管理オプション for 奉行V ERP11 |

|

|

○ |

|

| 債務管理オプション for 奉行V ERP11 |

|

|

○ |

|

※1 勘定奉行クラウドと一緒にご利用いただく場合に対応いたします。

※2 証憑保管オプションと一緒にご利用いただく場合に対応いたします。

※本サイトに掲載している対応予定は、2022(令和4)年4月28日現在の情報となります。今後公布される法令等に従い、内容を変更する場合がありますので、ご了承ください。

※奉行10シリーズ製品も奉行11シリーズ製品と同じ内容で対応いたします。

奉行シリーズのインボイス対応方針

奉行シリーズは単なる改正対応に止まらず、効率的かつ柔軟に対応できる機能を搭載し、将来にわたり継続的に対応します。

奉行シリーズのインボイス対応ポイント

発行(売り手)側 対応概要

発行側では、適格請求書の記載要件をもとに請求書を作成し、発行した適格請求書発行の写しを保管する必要があります。

また値引き・返品などが発生した場合、適格返還請求書の発行が必要になります。

交付する適格請求書の記載要件

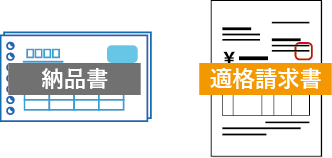

1-1.適格請求書の決定

<必要となる実務>

取引先に交付する「納品書」と「請求書」のどちらを適格請求書にするのか決める必要があります。

例1)納品書は今のままで、請求書を適格請求書にする

例2)納品書(納品書兼請求書)を適格請求書にする

奉行シリーズの対応方針

得意先ごとの消費税計算(税額通知)の設定で、「納品書」「請求書」のどちらで適格請求書を交付するかを選択します。

※自社が免税事業者の場合は別途、今のまま(区分記載請求書)で交付する設定があります。

1-2.適格請求書

<必要となる実務>

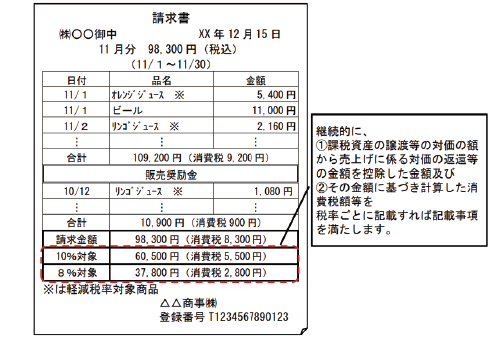

適格請求書に決定した書類(納品書・請求書)に記載要件(登録番号、適用税率、税率ごとの消費税額)を追加する必要があります。

奉行シリーズの対応方針

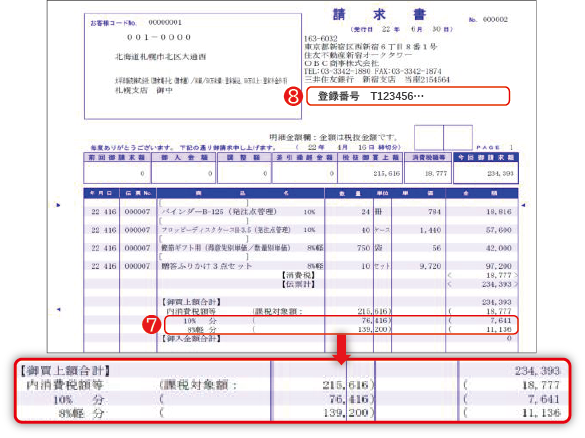

適格請求書に決定した書類(納品書・請求書)に記載要件である、「登録番号」「合計欄の消費税率、消費税額」項目を出力可能にします。

<適格請求書の記載事項>

- ①発行者の氏名又は名称

- ②取引年月日

- ③取引内容

- ④請求書受領者の氏名又は名称

- ⑤軽減税率の対象品目である旨

- ⑥税率ごとに合計した対価の額

+

- ❼税率ごとに合計した消費税額及び適用税率

- ❽適格請求書発行事業者の登録番号

1-3.適格返還請求書

<必要となる実務>

値引きや返品が発生した場合、記載要件に対応した適格返還請求書の発行が必要となります。

※適格請求書と適格返還請求書それぞれに必要な記載事項を記載して1枚の書類で交付することも可能。

【記載事項】

- ① 適格請求書発行事業者の名称

- ② 値引き、返品を行う年月日+売上年月日

- ③ 商品名+軽減税率対象の注記

- ④ 値引きや返品の税率ごとの合計額

- ⑤ 値引きや返品の税率ごとの消費税率又は適用税率

奉行シリーズの対応方針

適格返還請求書の記載要件を満たしたうえで、従来と同様に売上請求書にまとめて発行します。

※適格返還請求書単独の発行はインボイス対応版の初版では、対応しません。

電子インボイス(PDF・Peppol)の交付

2-1.電子インボイス(PDF・Peppol)の交付

<今後の見通し>

制度施行により、紙の請求書発行から電子インボイス(PDF・Peppol)発行への変換がさらに加速。

奉行シリーズの対応方針

電子インボイス(PDF等)の発行に対応することで、企業間でやり取りする請求書の完全なデジタル化に対応します。

※電子インボイスの対応は「奉行Edge 請求管理電子化クラウド」が必要となります。

※「奉行Edge 請求管理電子化クラウド」はデジタルインボイス(Peppol)に対応予定です。

2-2.交付した適格請求書(写し)の保存

<必要となる実務>

発行した適格請求書の写しは7年間保存が必要です。

奉行シリーズの対応方針

発行した適格請求書の電子データは商奉行(11/10シリーズ・クラウド)や請求管理電子化クラウドにて電磁的記録として保存されます。

※紙で発行した適格請求書の写しは、商奉行にて電磁的記録として保管されます。

納付税額の計算方法の決定(免税事業者)

<必要となる実務>

自社が「免税事業者」の場合、簡易課税か原則課税を比較して消費税額の計算方法を決めます。

※事務負担(計算業務)と節税を比べて、事務負担を優先にする場合は「簡易課税」を選択します。

簡易課税の提供を受ける場合は「簡易課税選択届出書」が必要となります。

奉行シリーズの対応方針

前年度の売上や仕入、費用計上の実績をもとに、「簡易課税」「原則課税」ごとのシミュレーションができ、納付税額を比較して節税の度合いを確認できます。

※原則課税:一括比例配分方式・個別対応方式の計算に対応

![[課税制度別納税額比較表]において現在選択している課税制度以外の計算方法でシミュレーションが可能](/Portals/0/column/column_bugyoinvice18.png)

受領(買い手)側 対応概要

受領側では、様々な方法で受領する適格請求書の保管や帳簿の記帳、仕入税額控除の経過措置対応が必要になります。

今後はPDFやPeppolなどの電子インボイスへの対応も必要になります。

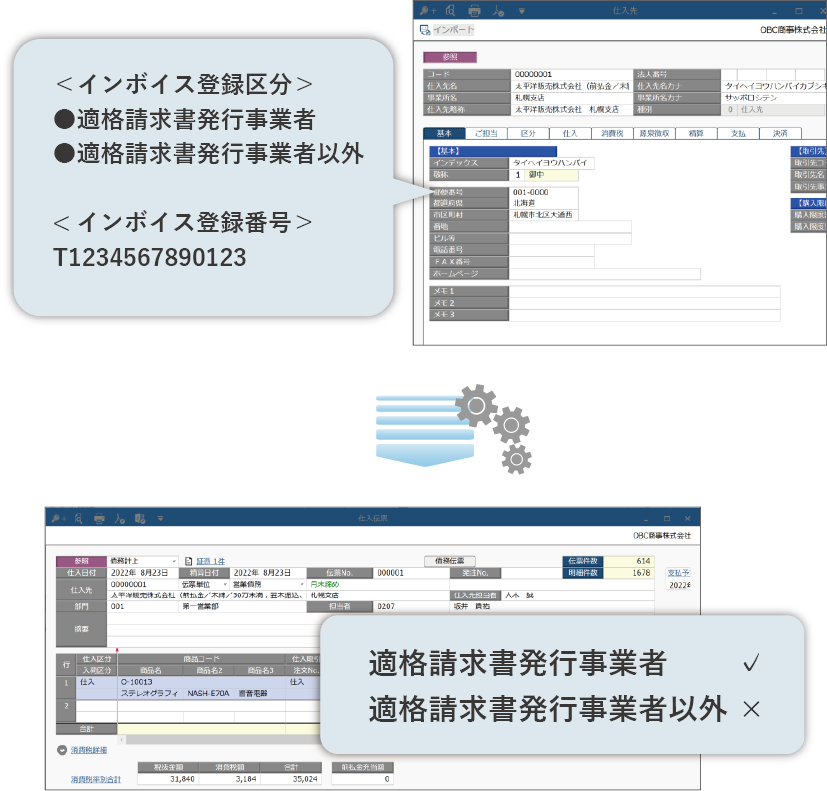

適格請求書発行事業者の判定

<必要となる実務>

伝票入力時に適格請求書発行事業者との取引かを判断する必要があります。

奉行シリーズの対応方針

マスタに「インボイス登録区分」と「インボイス登録番号」を用意し、伝票入力時に取引先を選択することでマスタデータを参照し、適格請求書発行事業者の判定をします。

※勘定奉行J11では「取引先」は未搭載です

帳簿の記載要件

<必要となる実務>

取引ごとに適格請求書発行事業者か否かを区分する必要があります。

仕入税額控除の経過措置が適応される適格請求書発行事業者以外との取引の場合、帳簿に「80%控除・50%控除の特例を受ける課税仕入である旨」の記載が必要です。

奉行シリーズの対応方針

適格請求書発行事業者以外との取引の際は、仕入日付をもとに仕入税額控除の経過措置に対する、控除割合(80%・50%・0%)を自動判定し、帳簿に経過措置の控除割合を記載します。

※制度施行後は控除割合80%のみ記載されます。3年後に控除割合(80%・50%)を選択できるプログラムを再度提供致します。

仕訳伝票の取引ごとに適格請求書発行事業者以外からの課税仕入の取引を区別するために、専用の税区分を追加します(勘定奉行)。

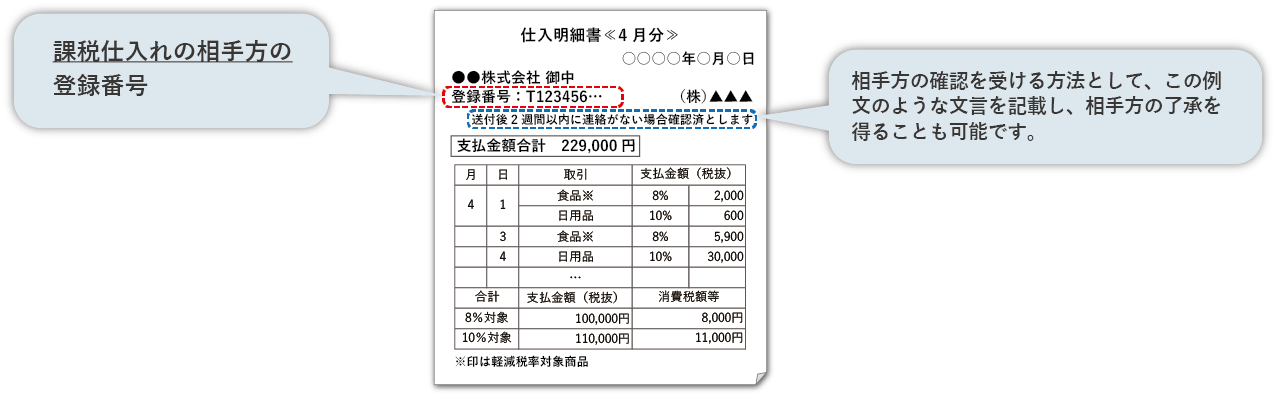

支払明細書の交付

<必要となる実務>

仕入先へ支払明細書を発行する必要がある場合、仕入先の適格請求書発行事業者の登録番号などの記載が必要です。

奉行シリーズの対応方針

支払明細書(仕入明細書に決めた書類)に適格請求書として求められる必要項目が出力できます。

お客様独自の支払明細書フォーマットなどにもオリジナルフォームで対応できます。

※取引先マスター、仕入先マスターに適格請求書発行事業者の登録番号を追加します。

※支払明細書のオリジナルフォームは「蔵奉行クラウド」「債務奉行クラウド」のみの対応となります。

仕入税額控除の経過措置対応

4-1.仕入税額控除の経過措置対応

<必要となる実務>

適格請求書発行事業者以外との取引は、帳簿に「80%控除・50%控除の特例を受ける課税仕入である旨」を記載して保存することが必要です。

奉行シリーズの対応方針

免税事業者(適格請求書発行事業者以外)との取引に対して、仕訳伝票では日付をもとに経過措置の控除割合を自動判定し、帳簿上で経過措置対応の課税仕入であることが自動的に記載されます。

※制度施行後は控除割合80%のみ記載されます。3年後に控除割合(80%・50%)を選択できるプログラムを再度提供致します。

4-2.仕入税額控除の自動計算

<必要となる実務>

仕入税額控除の計算方法(積み上げ計算もしくは割り戻し計算)を決定し、適格請求書発行事業者以外との取引の場合、経過措置を考慮した仕入税額控除の計算が必要です。

奉行シリーズの対応方針

仕入控除税額の計算方法を売上税額・仕入税額それぞれで積上げ計算、割戻し計算から有利な設定を選択できます。

免税事業者(適格請求書発行事業者以外)との取引を税区分と経過措置の控除割合をもとに自動で集計し、経過措置に基づき仕入税額控除額を自動計算します。

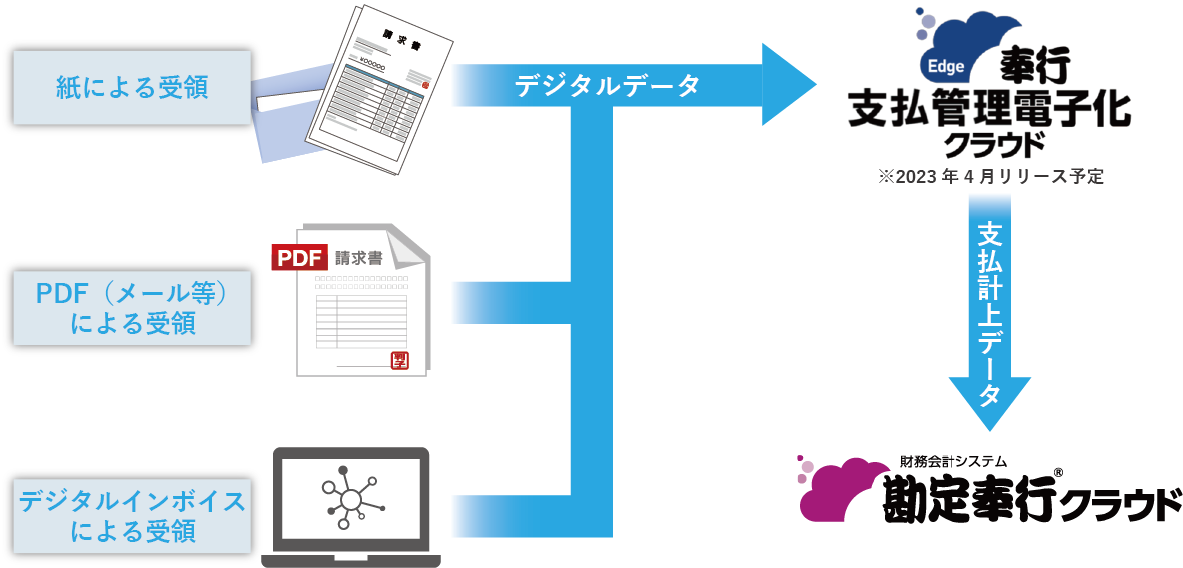

デジタルインボイス(Peppol)の受領

<必要となる実務>

デジタルインボイス(Peppol)の受領に対応したシステムを検討する必要があります。

奉行シリーズの対応方針

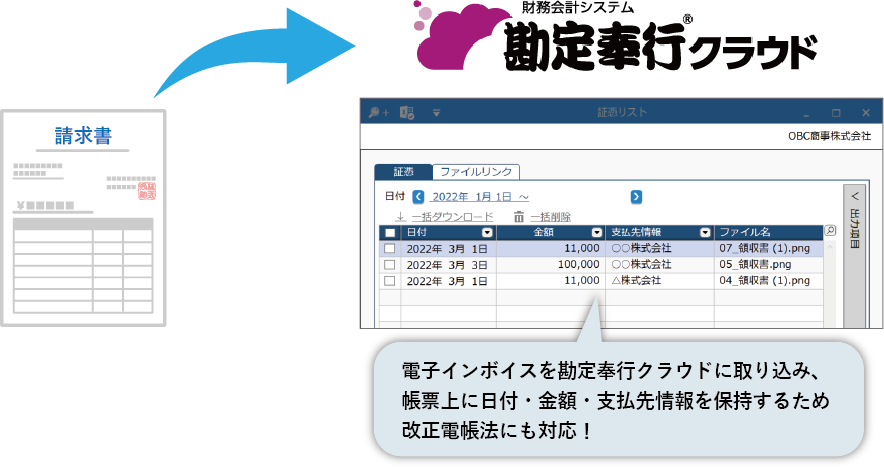

電子インボイス(PDF等)の保存

<必要となる実務>

受領した電子インボイス(PDF等)の保存PDF支払管理電子化等)は改正電帳法の保存要件に基づき、電子データでの保管が必要です。

※紙の適格請求書を受領した場合は紙での保管もしくはスキャナ保存が必要となります。

奉行シリーズの対応方針

受領した電子インボイス(PDF等)はクラウド上で電子保存されます。

※勘定奉行11/10シリーズでは「証憑保管クラウド」が必要になります。